DEU 2022

-

1. Profil d’ALD

ALD est le leader de la location de véhicules longue durée en Europe et gère plus de 1,81 million de véhicules au sein de 43 pays dans le monde.

Grâce à un vaste réseau international, ALD fournit aux clients une flexibilité totale dans la gestion de leur flotte, du simple financement des véhicules à l’externalisation complète.

Le Document d’Enregistrement Universel a été déposé le 12 avril 2023 auprès de l’AMF, en sa qualité d’autorité compétente au titre du règlement (UE) 2017/1129, sans approbation préalable conformément à l’article 9 dudit règlement.

Le Document d’Enregistrement Universel peut être utilisé aux fins d'une offre au public de titres financiers ou de l’admission de titres financiers à la négociation sur un marché réglementé s'il est complété par une note d’opération et le cas échéant, un résumé et tous les amendements apportés au Document d’Enregistrement Universel. L’ensemble alors formé est approuvé par l’AMF conformément au règlement (UE) 2017/1129. -

1.1Historique et développement

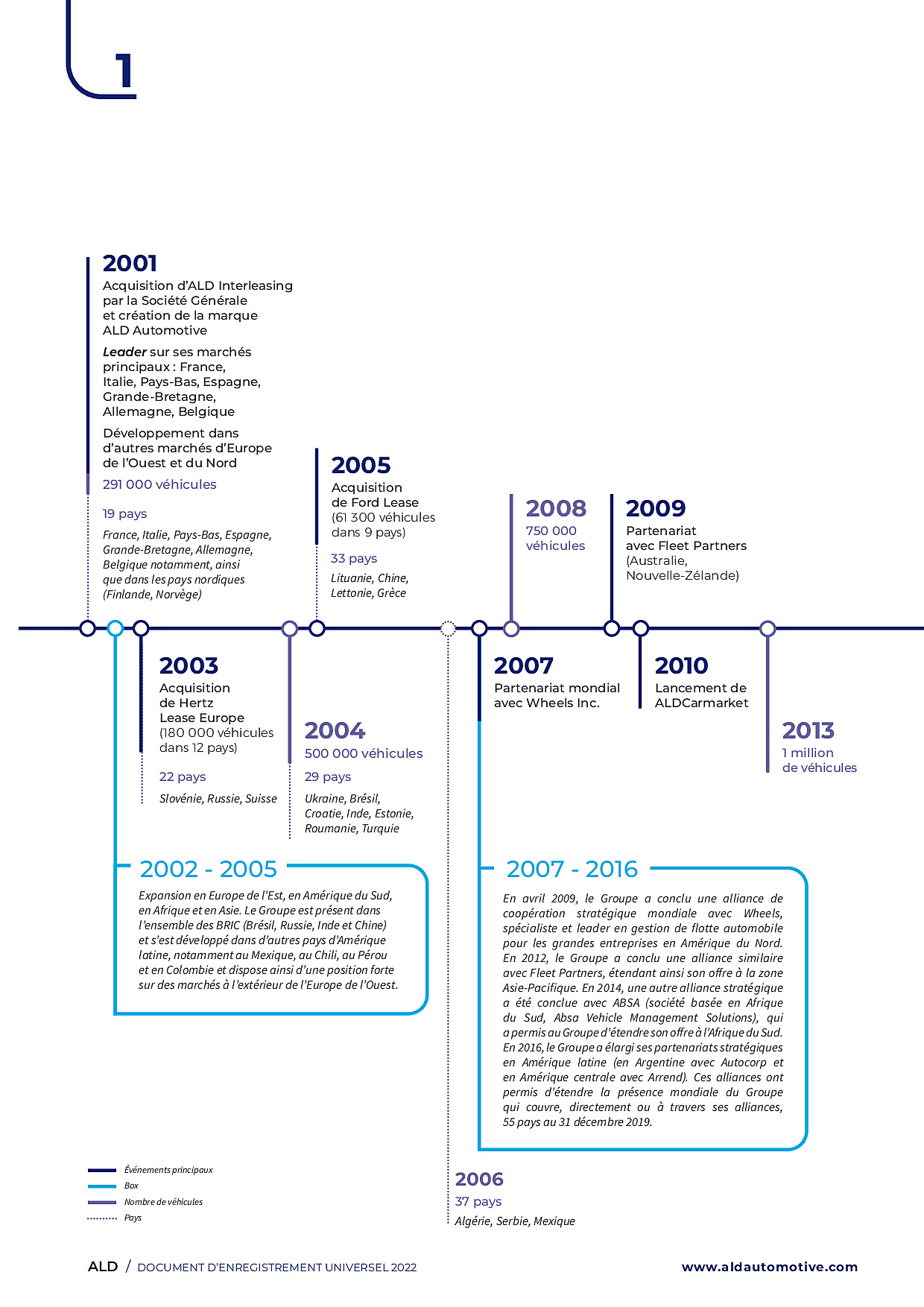

La Société a été constituée en 1998 sous son ancienne dénomination sociale « Lysophan ». En 2001, l’ancienne dénomination sociale a été remplacée par « ALD International ». En mars 2017, la dénomination sociale est devenue « ALD ».

Les étapes importantes du développement d’ALD comprennent l’acquisition par Société Générale, sa société mère, de l’activité européenne de location de véhicules de Deutsche Bank en 2001 et de Hertz Lease Europe en 2003, consolidant ainsi la position de leader du Groupe sur presque tous ses principaux marchés européens.

Depuis 2004, le Groupe a créé plusieurs filiales en Europe centrale et en Europe de l’Est, ainsi qu’en Amérique du Sud, en Afrique et en Asie. Le Groupe est présent dans les BRIC (Brésil, Russie, Inde et Chine, qu’ALD a quittée en 2020) et s’est développé dans d’autres pays d’Amérique latine, notamment au Mexique, au Chili, au Pérou et en Colombie, et dispose ainsi d’une position forte sur des marchés à l’extérieur de l’Europe de l’Ouest.

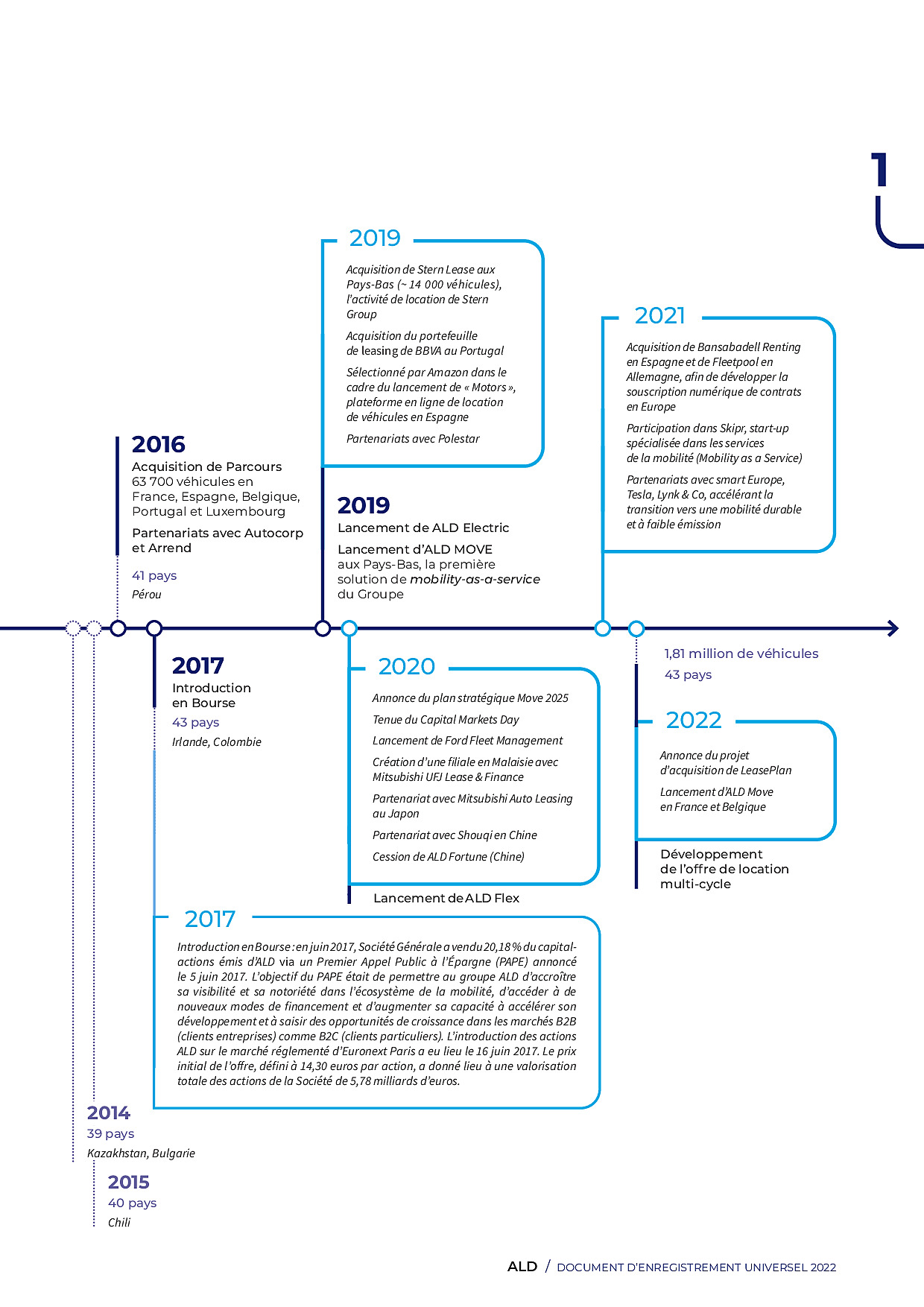

En 2021, ALD a renforcé ses positions en Europe avec l’acquisition de Bansabadell Renting, qui renforce sa présence en Espagne, et Fleetpool, leader de la souscription numérique de contrats en Allemagne. De plus, sa prise de participation dans Skipr lui a offert de nouvelles opportunités de croissance en matière de transition de la mobilité, avec un accès numérique à des plateformes multimodales, flexibles et durables, et la capacité de développer l'offre d'ALD Move en Europe.

En janvier 2022, ALD a annoncé son intention d'acquérir LeasePlan, l'une des principales entreprises de gestion de flotte et de mobilité au monde, dotée d'un parc automobile de 1,6 million de véhicules au 31 décembre 2022, afin de créer le leader mondial de la mobilité durable.

En 2009, le Groupe a conclu une alliance de coopération stratégique mondiale avec Wheels, spécialiste et leader en gestion de flotte automobile pour les grandes entreprises en Amérique du Nord. En 2012, le Groupe a conclu une alliance similaire avec Fleet Partners, étendant ainsi son offre à la zone Asie-Pacifique. En 2014, une autre alliance stratégique a été conclue avec ABSA (Absa Vehicle Management Solutions, société basée en Afrique du Sud), qui a permis au Groupe d’étendre son offre à l’Afrique du Sud. En 2016, le Groupe a élargi ses partenariats stratégiques en Amérique latine : en Argentine avec Autocorp et en Amérique centrale avec Arrend. En 2020, se sont ajoutés de nouveaux partenariats en Asie, notamment avec Mitsubishi Auto Leasing Corporation au Japon, Mitsubishi HC Capital Inc. en Malaisie et Shouqi en Chine. Au total, la présence mondiale du Groupe couvre, directement ou à travers les alliances, 59 pays au 31 décembre 2022.

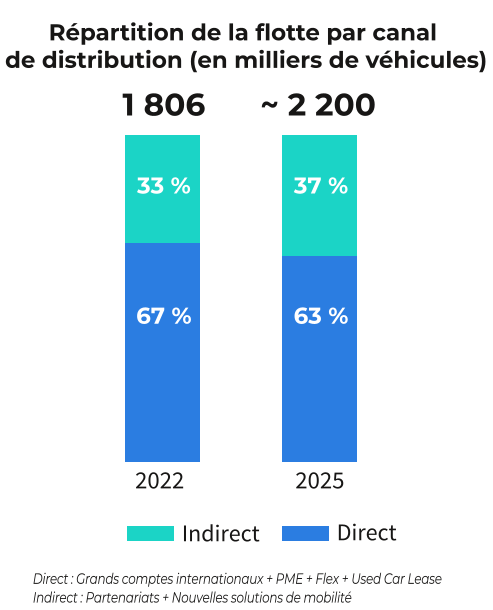

Outre ses partenaires régionaux, le Groupe a conclu plus de 200 partenariats avec des constructeurs automobiles, des banques et des compagnies d’assurance, des fournisseurs d’énergie et des plateformes de mobilité. Outre sa distribution directe, le Groupe met à profit ces canaux de distribution indirects pour proposer ses services de location longue durée et de gestion de flotte.

En 2017, Société Générale a vendu 20,18 % du capital social émis d’ALD via son introduction en Bourse annoncée le 5 juin 2017. L’objectif de cette introduction en Bourse était de permettre au groupe ALD d’accroître sa visibilité et sa notoriété dans l’écosystème de la mobilité, d’accéder à de nouveaux modes de financement et d’augmenter sa capacité à accélérer son développement et à saisir des opportunités de croissance dans les marchés B2B (clients entreprises) comme B2C (clients particuliers). Les actions d'ALD ont été admises aux négociations sur le marché réglementé d’Euronext Paris le 16 juin 2017. Le prix initial de l’offre, à 14,30 euros par action valorisait la totalité des actions de la Société à 5,78 milliards d’euros.

En décembre 2022, ALD a réalisé avec succès une augmentation de capital de 1,2 milliard d'euros, assurant ainsi le financement d'une partie de la composante en numéraire du prix d'acquisition de LeasePlan, annoncée en janvier 2022. La finalisation de cette acquisition est attendue le 28 avril 2023, sous réserve notamment des approbations réglementaires restantes et de la réalisation d'autres conditions suspensives usuelles.

-

1.2Profil détaillé

1.2.1Business model

ALD est un groupe de location longue durée(1) ("Location longue durée) et de gestion de flotte(2) ("Gestion de flotte") avec une flotte sous gestion de 1,806 million de véhicules au 31 décembre 2022. A cette date, le Groupe était présent directement dans 43 pays et indirectement, via des alliances commerciales, dans 16 pays, renforçant ainsi sa couverture géographique. Le Groupe intervient sur l’ensemble de la chaîne de valeur de la location longue durée, avec un focus sur les solutions englobant une large gamme de services qui peuvent également être fournis de manière autonome.

Le Groupe bénéficie de sources de revenus variées, qui se décomposent en : Marge des contrats de location ("Marge des contrats de location"), Marge des services ("Marge des services") et Résultat des ventes des véhicules d’occasion ("Résultat des ventes des véhicules d’occasion").

Dans le cadre de son activité principale, la location longue durée, le Groupe procède à l’acquisition de véhicules dans l’objectif de les louer à ses clients. Durant la période de location, il réalise une marge financière (ou Marge des contrats de location) égale à la différence entre, d’une part, le chiffre d’affaires perçu des clients pour les contrats de location, qui équivaut à l’amortissement attendu du véhicule loué plus le taux d’intérêt du financement du véhicule ainsi que d’autres frais associés, et, d’autre part, les coûts liés au contrat de location, composés des coûts liés à l’amortissement attendu du véhicule loué ainsi que des coûts liés au financement supportés par le Groupe pour l’acquisition du véhicule concerné.

Le Groupe génère également des revenus grâce à la large gamme de services qu’il propose à ses clients dans le cadre de la location longue durée et de la gestion de flotte, tels que l’entretien et la réparation, l’assurance, la gestion des pneumatiques et les véhicules de remplacement. Ces revenus, appelés Marge des services, représentent la différence entre les coûts fixes facturés dans le loyer mensuel et les coûts encourus par le Groupe pour fournir ces prestations.

Enfin, le Groupe génère des revenus issus de la revente de ses véhicules occasion au terme des contrats de location, appelé Résultat des ventes des véhicules d’occasion. Le Groupe commercialise et vend les véhicules d’occasion au terme de leur location par l’intermédiaire de différents canaux : concessionnaires, directement aux utilisateurs des véhicules ou ventes aux clients particuliers via des enchères, respectivement par le biais de ses plateformes d’enchères et de vente en ligne de véhicules (ALD Carmarket), ou dans l’un des 51 showrooms établis dans 20 pays. ALD Carmarket est devenu le principal canal utilisé pour commercialiser et revendre les véhicules d’occasion. Via ce site, le Groupe peut également commercialiser, pour le compte de ses clients et partenaires, des véhicules d’occasion qui ne lui appartiennent pas et encaisse une commission sur le produit de la vente.

Le tableau ci-dessous donne la répartition des trois principales sources de revenus composant le résultat brut d’exploitation consolidé du Groupe pour les exercices clos les 31 décembre 2022, 2021 et 2020 :

-

1.3Technologies de l’information

Les systèmes informatiques et les télécommunications font partie intégrante de la politique du Groupe relative à la gestion des points de vente et des réservations tous réseaux de distribution confondus. La mission du service informatique central du Groupe couvre essentiellement le système de gestion des locations utilisé par la plupart des filiales, la plateforme d’enchères en ligne destinée aux professionnels pour l’acquisition de véhicules d’occasion, ainsi que d’autres domaines importants tels que la plateforme MyALD. Les principales filiales du Groupe disposent de leur propre service informatique et généralement d’une plateforme exclusive, qu’elles gèrent localement avec l’aide de prestataires externes au besoin. La Direction informatique centrale du Groupe approuve les budgets informatiques des filiales. Les équipes informatiques décentralisées sont supervisées localement. Cependant, les systèmes informatiques dédiés aux filiales de taille moins importante sont généralement pris en charge par la Direction informatique centrale du Groupe. Les solutions informatiques locales, en particulier celles qui ont trait à l’innovation, sont développées par les filiales du Groupe au moyen des ressources centrales qui leur sont affectées à des fins de déploiement dans d’autres pays.

L’outil central de back-office est la pièce maîtresse du système d’information du Groupe et équipe la plupart des filiales qui ne disposent pas de leur propre service informatique. Cette application prend en charge la totalité des activités et processus back-office du Groupe et couvre tout le cycle du contrat et l’ensemble des actifs, ainsi que toute la gestion des services liés aux véhicules. ALDAVAR, le logiciel du Groupe développé en interne, est progressivement remplacé par une solution reconnue du marché, SOFICO MILES.

Le Groupe cherche à offrir des services innovants et peu coûteux. Pour ce faire, il investit régulièrement pour maintenir et améliorer son système informatique. Tous les projets informatiques sont soumis à une évaluation régulière et centralisée, sur la base des besoins opérationnels. Les projets techniques destinés à établir et à garantir la continuité des services et leur sécurité font l’objet d’une attention particulière. La valeur ajoutée de chaque projet d’application visant à maintenir ou à améliorer les fonctionnalités opérationnelles du système est évaluée au regard notamment de la croissance du chiffre d’affaires, de la réduction des coûts et des risques juridiques.

Un Comité d’architecture et de stratégie du système d’information est chargé au niveau holding de vérifier la conformité de la stratégie informatique du Groupe au regard des principaux piliers transversaux (activité de gestion de projets, architecture, infrastructure, sécurité, données et processus fonctionnels). Cette stratégie s’insère dans les directives établies par Société Générale (en tenant compte des spécificités de l’activité du Groupe). Le Groupe a défini des principes de sécurité conçus pour réduire le risque de fuite d’informations et de fraude externe et renforcer la fiabilité des services proposés sur Internet, tout en préservant l’expérience client. La politique de sécurité du Groupe est définie conformément au dispositif de sécurité mis en place par Société Générale. Chaque entité du Groupe doit intégrer ses propres besoins et tenir compte du contexte (organisationnel, structurel, législatif, réglementaire, contractuel et technologique) dans lequel elle évolue. Toutes les politiques de sécurité locales liées à l’information doivent être validées conformément à la politique spécifique du Groupe. Chaque entité doit désigner un Correspondant sécurité local, qui sera chargé de la sécurité informatique de l’entité ou de la région considérée. Ce Correspondant sécurité est tenu d’appliquer les procédures du Groupe et d’établir/de mettre à jour les politiques de sécurité locales.

L’environnement numérique des applications du Groupe repose sur six grandes plateformes développées en interne ou en partenariat avec certains clients et fournisseurs privilégiés : ALDNet, MyALD, ALD Carmarket, Car Sharing, Telematics (Vinli) et IDF (International Digital Framework). Ces plateformes bénéficient d’une démarche d’amélioration continue (telle que l’adaptation de MyALD au segment B2C) ou d’élargissement à de nouveaux pays ou partenariats clients. Ces nouveaux modules et ces innovations ont également pour objectif d’encourager la prise de décision fondée sur les données (Big Data), d’adapter les produits et les prix en temps réel (Dynamic Pricing) et, plus généralement, d’accélérer le développement numérique et de renforcer la stratégie de gestion de la relation client (CRM dans le cloud). Ces spécificités offrent au Groupe le double avantage de réaliser des économies d’échelle en mutualisant ses ressources techniques entre plusieurs solutions et de permettre un déploiement rapide dans l’ensemble de ses filiales.

-

1.4Stratégie

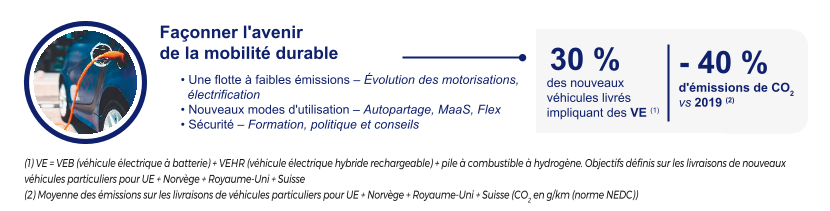

ALD dispose d’un positionnement unique pour prendre la tête de l’écosystème de la mobilité en pleine mutation :

- •les tendances de marché telles que le nouveau visage de la mobilité urbaine, la prise de conscience des enjeux environnementaux, les modes de vie numériques plébiscitant toujours plus de mobilité « à la demande », le passage de la propriété à l’usage, vont s’accélérer dans les prochaines années ;

- •la sensibilité accrue aux risques climatiques et les facteurs réglementaires stimuleront les ventes de voitures électriques. Les incitations fiscales mises en place dans plusieurs pays européens ont rendu ces produits plus intéressants et plus abordables. En outre, les services pour véhicules connectés tels que la livraison sans contact et le parcours client digitalisé deviennent essentiels pour les consommateurs ;

- •enfin, l’industrie devrait poursuivre sa consolidation, les acteurs locaux et les start-ups dans le secteur de la mobilité offrant des opportunités d’acquisitions ciblées.

Dans ce contexte, le développement des ressources d’ALD est essentiel pour profiter de la dynamique et améliorer encore le positionnement de marché déjà solide de l’entreprise sur le long terme. Cette exigence a conduit à la mise en place du plan Move 2025 qui repose sur quatre axes majeurs.

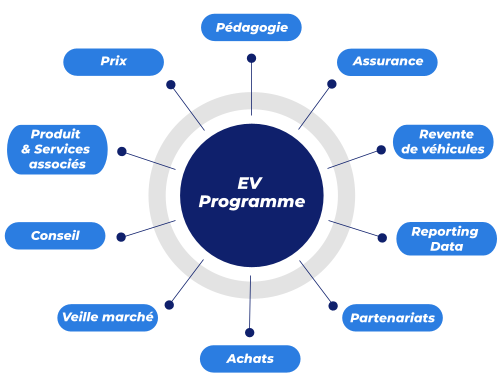

1.4.1Move for customers : être reconnu comme le fournisseur de produits et de services le plus innovant

Préalablement à l'annonce de son projet d'acquérir LeasePlan, ALD s’était fixé un plan stratégique ambitieux pour atteindre 2,3 millions de contrats d’ici 2025, y compris des acquisitions. ALD continuera à mettre à profit ses ressources propres (couverture géographique étendue, échelle, financement, expertise en gestion de flotte, efficacité opérationnelle, expérience des partenariats et fonctionnalités numériques), tout en adaptant le modèle existant pour répondre aux nouvelles opportunités de marché. Accélérer la révolution numérique sera essentiel pour permettre à ALD de répondre aux enjeux des prochaines années :

- •développer et déployer de nouveaux services de mobilité (ex. : ALD Flex – offre de leasing flexible, ALD Electric – offre complète dédiée aux véhicules électriques, voitures connectées, produits d’assurance Pay-As-You-Drive ("PAYD") et Pay-How-You-Drive ("PHYD")). En particulier, l’offre de mobilité ALD Move, un assistant de voyage multimodal et personnel donnant aux utilisateurs un large accès aux options de mobilité (vélo électrique, covoiturage, carte mobilité, autopartage), a été améliorée du fait de l’acquisition en 2021 d’une participation dans la start-up Skipr prestataire de services de mobilité. Avec ces produits, ALD vise une croissance annualisée de 12 % sur la location longue durée aux particuliers et les nouvelles offres de mobilité ;

- •continuer d’investir dans le Cadre numérique international (International Digital Framework – IDF), un écosystème modulaire et évolutif de solutions. Cet outil à la pointe du progrès dote ALD d’un solide avantage concurrentiel et permet à l’entreprise de conquérir de nouveaux partenaires grâce à une solution adaptable et flexible ;

- •porter une attention permanente à la satisfaction client, enjeu également essentiel dans un monde où le numérique transforme la relation commerciale et où l’opportunité de renforcer la marque à chaque point de contact devient un défi. ALD produit des résultats solides grâce à un programme ciblé sur l’excellence du service à la clientèle qui sera complété au cours des prochaines années par des efforts supplémentaires sur les processus d’exploitation.

ALD redoublera d’efforts sur le développement de la location multicycles et l’allongement du cycle de vie des actifs à travers trois canaux : les ventes aux concessionnaires automobiles, les ventes aux clients particuliers et la location de voitures d’occasion.

Cette stratégie répond à la fois (i) à la demande croissante de location de voitures d’occasion, amplifiée par la pandémie et (ii) à l’objectif d’ALD de mieux atténuer le risque lié à la valeur résiduelle et (iii) à la nécessité de fournir des canaux efficaces et diversifiés pour les véhicules d’occasion, garantissant que le processus de revente donne des résultats optimaux.

-

1.5Acquisition de LeasePlan

L'acquisition de LeasePlan, dont la finalisation est attendue le 28 avril 2023, sous réserve notamment des approbations réglementaires restantes et de la réalisation d'autres conditions suspensives usuelles, devrait renforcer la position d’ALD dans cet environnement en mutation. La stratégie d’ALD est de poursuivre son développement afin de saisir la dynamique de croissance et renforcer davantage le positionnement de l’entreprise sur ses marchés à long terme. Dans cette optique, l’acquisition de LeasePlan constituera une véritable transformation qui contribuera à accélérer la mise en œuvre de la stratégie d’ALD.

1.5.1Motivations

1.5.1.1Complémentarité d’ALD et de LeasePlan

Le regroupement d’ALD et de LeasePlan devrait dégager d’importantes synergies et ouvrir des opportunités pour tirer le meilleur parti de la mutualisation des savoir-faire et des points forts complémentaires des deux sociétés.

Clientèle

ALD et LeasePlan sont au service des trois mêmes segments de clientèle (grandes entreprises, PME, particuliers), mais chacune des deux entreprises est leader dans des secteurs distincts.

La clientèle de LeasePlan couvre de grandes et très grandes entreprises nationales et internationales et la société est particulièrement performante sur ce segment, où les clients d'ALD et de LeasePlan se recoupent peu.

ALD a tissé un solide réseau de partenariats avec plus de 200 partenaires couvrant un large éventail de secteurs. Ce réseau a permis à l’entreprise d’élargir rapidement sa présence auprès des PME et de la clientèle de particuliers.

Cette complémentarité devrait offrir à l’entité combinée la meilleure implantation possible sur tous les segments.

Produits et numérisation

Les deux sociétés ont construit un solide historique de performances en matière d’innovation et de numérisation. L'entité combinée devrait permettre à l’entité combinée d’occuper des positions de leader sur la plupart des nouveaux marchés de la mobilité et des segments de clientèle, aidée en cela par les récentes acquisitions de Fleetpool, premier acteur dans la souscription numérique en Allemagne, et Skipr, plateforme numérique MaaS de premier plan dédiée aux entreprises en Europe. Les offres spécifiques sur les véhicules utilitaires légers et les services proposés aux clients spécialisés dans la gestion de flotte pour la logistique du dernier kilomètre comptent parmi les domaines de spécialisation de LeasePlan.

Assurance, Services et Opérations

ALD et LeasePlan proposent des solutions d’assurance complémentaires, avec l’activité de réassurance pour ALD et la société d’assurance automobile captive pour LeasePlan. Les deux entreprises peuvent s’appuyer sur un réseau étendu de prestataires de services captifs et non captifs pour les réparations, l’entretien, le remplacement des pneumatiques, les dommages consécutifs aux accidents.

Revente de véhicules

ALD et LeasePlan sont expérimentées dans la conception de plateformes de revente de véhicules : ALD Carmarket et CarNext respectivement. ALD Carmarket vend plus de 250 000 véhicules par an dans 41 pays et exploite un réseau physique dans 20 d’entre eux. CarNext a été cédée par LeasePlan dans une opération de carve out et acquise ensuite par Constellation Automotive Group (« CAG ») en 2021, qui devrait devenir l’un des acteurs majeurs dans la vente digitale de véhicules d’occasion en Europe au travers de ses différentes participations dans CarNext et BCA. CAG sera un partenaire de choix dans la future stratégie de revente de véhicules d’ALD.

Financement

ALD bénéficie d’une structure de financement et de notations de crédit solides (notation de la dette d’ALD : BBB par S&P/BBB+ par Fitch, les deux sous Credit Watch positif) grâce au soutien de Société Générale qui facilite l'accès au financement externe. LeasePlan est également un émetteur bien établi sur le marché des titres de dette et bénéficie d'une solide qualité de crédit (S&P BBB-/Fitch BBB+/Moody's Baa1). Les notations de la dette d’ALD devraient être rehaussées à A- tant par S&P que par Fitch après la finalisation de l’acquisition. LeasePlan collecte des dépôts en Allemagne et aux Pays-Bas. L’entité combinée devrait donc disposer d’un socle de sources de financement élargi (les dépôts, les emprunts auprès de banques commerciales, les obligations et les titrisations devraient respectivement compter respectivement pour approximativement 25 %, 10 %, 25 % et 10 % du financement total dans la structure de financement combinée cible), tout en continuant de profiter de l’appui de Société Générale (qui devrait contribuer à hauteur de 30 % environ).

De surcroît, ALD prévoit d’émettre 750 millions d’euros de dette Additional Tier One et 1 500 millions d'euros de dette Tier 2, entièrement souscrits par Société Générale à la clôture de l’acquisition.

ALD ambitionne un positionnement solide en terme de capital, avec environ 12 % de ratio Common Equity Tier 1 (“CET1”) et du capital Additional Tier 1 et Tier 2, assurant le maintien d'un coussin de réserves adéquates par rapport aux exigences de solvabilité. ALD afficherait un ratio total de fonds propres d'environ 16 %.

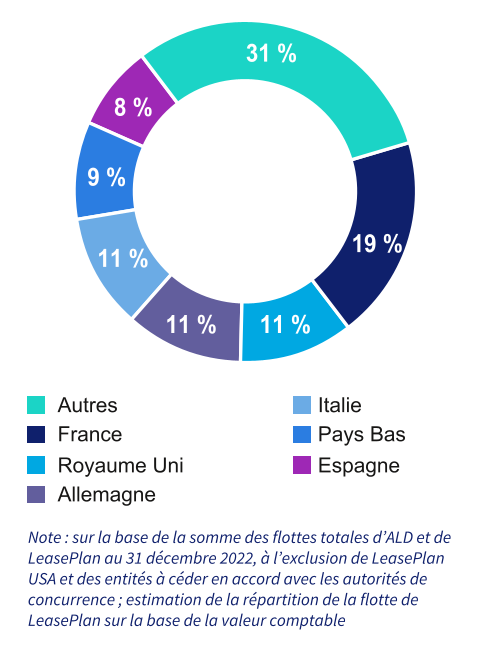

Implantation géographique

ALD et LeasePlan bénéficient d’une large couverture géographique comprenant respectivement 43 et 28 pays, et 44 pays pour l’entité combinée (18) au 31 décembre 2022. Les deux sociétés sont largement présentes dans des zones géographiques similaires (en particulier, dans les pays les plus importants en termes de flotte que sont la France, les Pays-Bas, l’Allemagne, le Royaume-Uni, l’Espagne et l’Italie). Leur regroupement les dotera d’une implantation plus équilibrée sur les marchés européens économiquement plus matures.

1.5.1.2Synergies et création de valeur attendues après l’acquisition

Le regroupement d’ALD et de LeasePlan devrait générer d’importantes synergies et ouvrir des opportunités pour tirer le meilleur parti des compétences mutualisées des deux sociétés. Acteur majeur de la mobilité mondiale, ALD tirera profit d’un marché à croissance rapide soutenu par des mégatendances sous-jacentes robustes, en particulier :

- •le passage de la « propriété » à l’« usage » sur tous les segments de clientèle : grandes entreprises, PME, particuliers (B2B2E compris (19)) ;

- •la transformation numérique axée sur les données dans le domaine de la mobilité ; et

- 1la transition vers une mobilité durable et sans émissions.

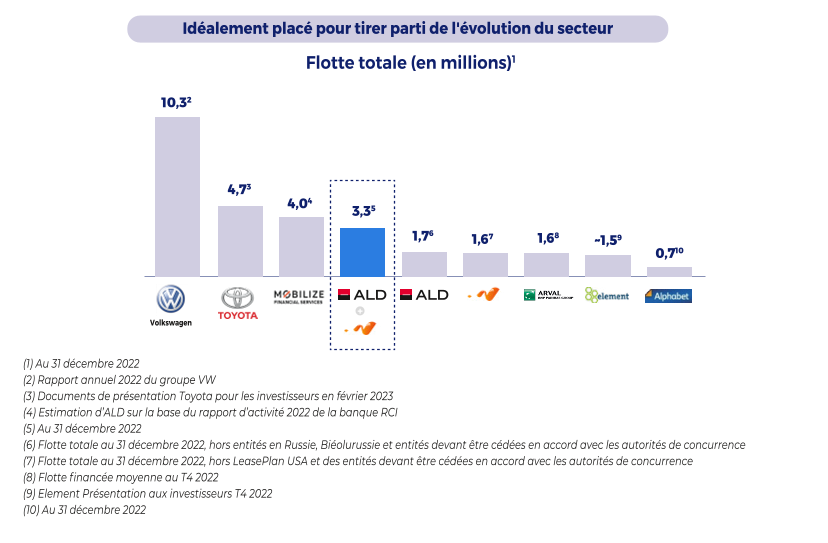

1.5.1.2.1Taille

L’accroissement de sa taille avec une flotte réunissant au total près de 3,3 millions de véhicules (20) au 31 Decembre 2022 offrira à ALD plusieurs avantages déterminants.

Grâce au regroupement avec LeasePlan, ALD serait en mesure de proposer une offre et une couverture mondiale sur tous les segments de clientèle (grandes entreprises, PME, particuliers) et une gamme élargie de produits et de services. L’Acquisition permettrait également à ALD d’anticiper les futurs besoins du marché et de satisfaire les attentes des clients grâce à son excellence opérationnelle et l’optimisation de ses processus d’approvisionnement.

L’entité combinée bénéficiera d’une couverture géographique plus équilibrée, entre les pays d’exercice de l’activité les plus avancés économiquement :

Flotte de l’entité combinée au 31 décembre 2022

Les importants volumes d’approvisionnement de l’entité combinée apporteraient à ALD d'importantes opportunités d’économies de coût, grâce aux remises sur les volume :

- •flotte de l’entité combinée d’environ 3,3 millions de véhicules au 31 décembre 2022 ;

- •environ 800 000 véhicules et 4 millions de pneumatiques achetés par an ;

- •autres achats directs et indirects comprenant d’autres produits et services associés au véhicule, ainsi que des services liés à la Société (services informatiques, immobiliers, etc.).

Après ce changement de taille majeur, l’entité combinée sera mieux positionnée pour affronter la concurrence des captives des constructeurs automobiles (tels que VW, Toyota et RCI Mobilize) et d’autres sociétés accédant au marché de la location automobile longue durée ou cherchant potentiellement à le pénétrer.

1.5.1.2.2Numérique

Après l’acquisition, ALD estime se trouver idéalement placé pour prendre la tête de la transformation numérique dans son secteur, misant sur les mégatendances de la croissance mondiale dans l’univers de la mobilité durable.

Cette opération donnera à l’entité combinée davantage de ressources pour investir et concevoir de nouveaux produits et services auxiliaires de mobilité. À titre d’information, les investissements stratégiques (21) de l'entité combinée dans ce domaine représentait approximativement 400 millions d’euros en 2021. Le nouvel ensemble pourra ainsi mettre en œuvre de nouveaux modèles économiques numériques reposant sur les savoir-faire essentiels à la chaîne de valeur.

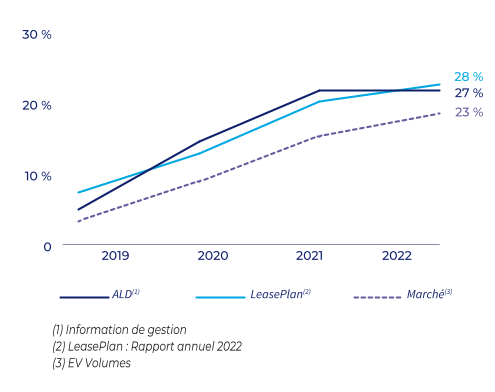

1.5.1.2.3Développement durable

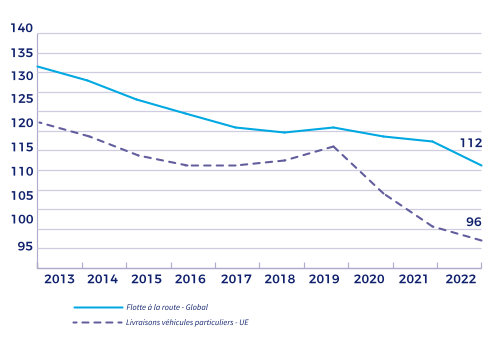

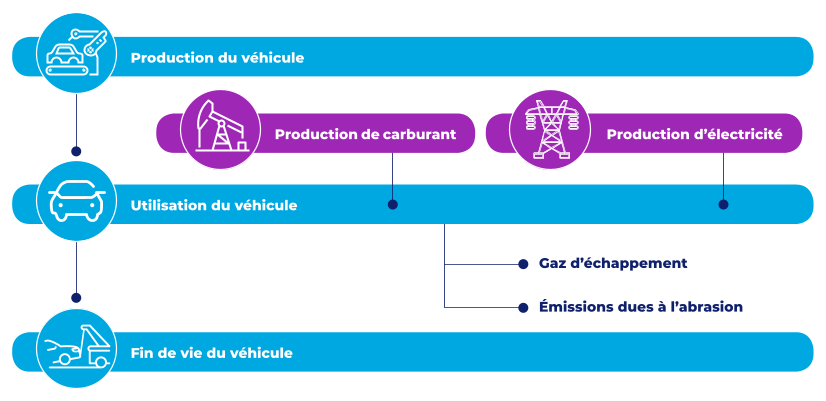

Après l’acquisition, l’entité combinée a vocation à devenir un géant mondial des solutions de mobilité durable et un partenaire de choix pour accompagner la transition de ses clients vers les véhicules électriques.

Part des VE(22) dans les livraisons de véhicules neufs

1.5.1.2.4Création de valeur pour les actionnaires grâce à la création du leader mondial de la mobilité durable

Le nouvel ensemble devrait être bien positionné pour saisir les opportunités de croissance dans le secteur de la mobilité durable. Portée par son offre élargie, sa couverture géographique et ses fonctionnalités digitales étendues, l’entité combinée connaîtraît une croissance soutenue sur tous les segments de clientèle.

Les importants gains de synergie apportés par ce rapprochement et les atouts complémentaires d’ALD et de LeasePlan devraient être créateurs de valeur pour les actionnaires d’ALD.

Cette acquisition transformante devrait positionner ALD pour une croissance à long terme de la flotte d'au moins 6 % par an après l'intégration.

ALD cible un coefficient d’exploitation(23) (hors résultat des ventes de véhicules d’occasion) compris entre 46 % et 47 % en 2025, ce qui constitue une amélioration significative par rapport au ratio de 56 %(24) de l’entité combinée en 2022. Cette amélioration de l’efficacité devrait encore renforcer la résilience de l’entreprise à travers le cycle économique.

L’amélioration de l’efficacité proviendra des effets d’échelle et des synergies de coûts. En rythme annuel, les synergies opérationnelles et d’approvisionnement sont estimées à environ 440 millions d’euros par an avant impôt et devraient se matérialiser complètement d’ici 2025. L’optimisation de l’approvisionnement y contribuerait fortement grâce aux synergies réalisées sur les dépenses liées aux véhicules et aux pneumatiques et grâce aux économies de coûts sur les services et frais indirects. Le reste viendrait des autres synergies opérationnelles. Les coûts de restructuration sont estimés au total à près de 475 millions d’euros avant impôt, engagés de 2022 à 2025.

-

2. Rapport de gestion

-

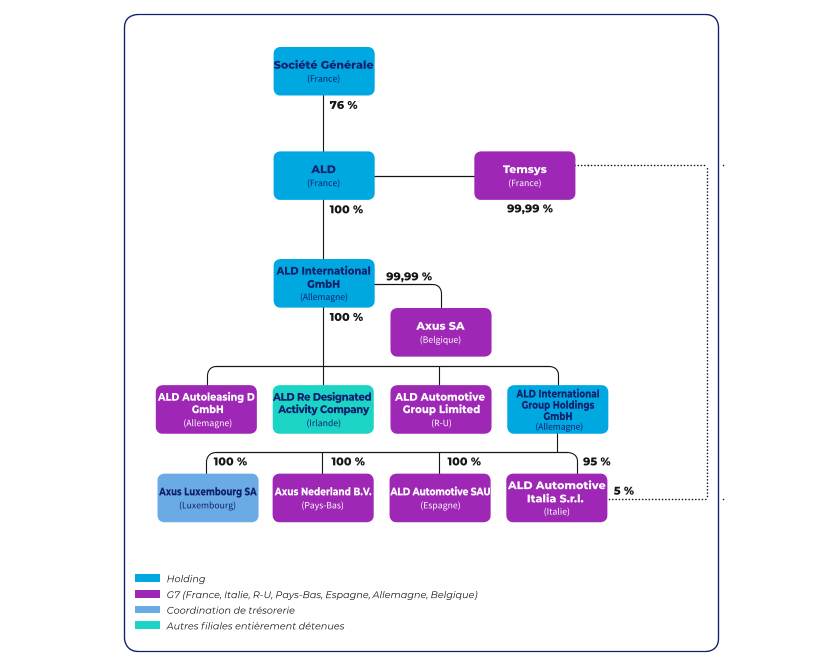

Organisation du groupe ALD

L’organigramme simplifié ci-dessous reproduit l’organisation juridique du Groupe à la date du présent Document d’Enregistrement Universel. Les pourcentages indiqués ci-dessous représentent les pourcentages de capital social et de droits de vote. L'entité ALD S.A. n’exerce aucune activité de location. Son rôle principal est d’agir en tant que société holding pour les filiales du Groupe, de définir l’orientation stratégique du Groupe et de superviser les activités des sociétés opérationnelles du Groupe. Les fonctions centrales d’ALD incluent notamment les activités clés suivantes :

- •la supervision des filiales ;

- •la gestion des relations avec les grands comptes entreprises et les partenaires ;

- 1la fonction centrale d’achat afin de négocier des primes au volume avec les constructeurs et d’autres fournisseurs (de pneumatiques, de location à court terme, etc.) ;

- •la coordination de trésorerie, y compris la gestion des émissions obligataires à moyen terme (EMTN) du Groupe ;

- •la fonction finance ;

- •la fonction relations investisseurs ;

- •la fonction communication ;

- •la fonction responsabilité sociétale des entreprises ;

- •la fonction Pricing ;

- •des fonctions de secrétariat général couvrant le juridique, la conformité, les risques et le contrôle interne ;

- •des fonctions de support informatique.

Organigramme simplifié au 31 décembre 2022

-

Relations avec Société Générale et financement

Financement

Au 31 décembre 2022, Société Générale contribue à hauteur de 69 % au financement de la dette du Groupe à des conditions de concurrence normales. Les 31 % restants consistent en financements garantis et non garantis, principalement levés sur les marchés de capitaux, ou obtenus de banques externes locales. Société Générale peut également être amenée, le cas échéant, à fournir des garanties aux établissements bancaires externes locaux qui financent ALD.

Les fonds apportés par Société Générale sont octroyés via Société Générale Luxembourg, Société Générale Paris, ainsi que ses succursales ou filiales locales. Société Générale Luxembourg et Société Générale Paris financent la trésorerie centrale du groupe ALD, qui octroie à son tour des prêts libellés dans différentes devises aux filiales opérationnelles du Groupe ainsi qu’aux sociétés holding intermédiaires de ce dernier.

Le montant total des prêts octroyés à la trésorerie centrale du Groupe par Société Générale Luxembourg et Société Générale Paris s’établissait à 12 158 millions d’euros au 31 décembre 2022 (10 876 millions d'euros au 31 décembre 2021), avec une maturité résiduelle moyenne de 2 ans. Le Groupe bénéficie également d’un accord de financement intragroupe qui s’applique aux entités Société Générale. Cet accord prévoit les conditions générales d’octroi des prêts consentis par Société Générale ou l’une de ses filiales aux autres entités Société Générale. L’accord a été conclu pour une durée illimitée et peut être annulé par chacune des parties moyennant un préavis d’un mois, les prêts existants restant soumis à l’accord jusqu’à leur remboursement.

Le reste du financement du SG est assuré soit par des succursales locales du SG, soit par des filiales. Le montant total des prêts octroyés au Groupe par Société Générale, incluant ses succursales et filiales, s’établissait à 13 711 millions d'euros (13 718 millions d'euros, incluant les prêts consentis aux entités destinées à la vente) au 31 décembre 2022.

-

Filiales

Principales filiales

Temsys SA (France) est une société anonyme détenue à 100 % par la Société. Son objet social porte essentiellement sur l’acquisition, la vente et la location longue durée de véhicules et le courtage en assurance. Temsys SA détient indirectement 100 % de Parcours SAS.

ALD Automotive Italia SRL (Italie) est une société à responsabilité limitée (societa a responsabilita limitata) indirectement détenue à 100 % par la Société. Son objet social porte essentiellement sur la location courte durée et longue durée de véhicules, la vente et l’achat de véhicules de transport routier, l’exploitation de garages et d’ateliers de mécanique, l’entretien et la réparation de véhicules de transport routier directement et via des tiers, ainsi que la fourniture de services annexes.

ALD Automotive Group Limited (Royaume-Uni) est une société à responsabilité limitée et une filiale indirecte détenue à 100 % par la Société. Son objet social porte essentiellement sur la location et la location longue durée de voitures et de véhicules légers.

ALD Autoleasing D GmbH (Allemagne) est une société à responsabilité limitée et une filiale indirecte détenue à 100 % par la Société. Son objet social porte essentiellement sur la location à court, moyen et long termes de biens mobiliers de toute nature, en particulier des voitures nationales et étrangères.

ALD Automotive SAU (Espagne) est une société anonyme (sociedad anónima) indirectement détenue à 100 % par la Société. Son objet social porte essentiellement sur l’étude, la coordination, la planification, le calcul des coûts, la gestion de l’achat et de la vente et la location sans financement de véhicules et de flottes de véhicules pour les particuliers et les personnes morales, publiques ou privées, ainsi que la gestion, le conseil et l’optimisation du coût de ces services et des services annexes, et le courtage d’assurance.

Axus SA (Belgique) est une société anonyme. Son objet social porte essentiellement sur la production, la commercialisation, l’exploitation, la location, y compris le financement, de tout élément se rapportant directement ou indirectement à l’équipement des véhicules à moteur, l’équipement d’autres moyens de transport, l’ingénierie mécanique ou autre. De plus, l’entreprise est en mesure de proposer tous les services et solutions de mobilité, à la fois en termes de déplacement, d’espaces de travail et de connexions, et elle intervient en qualité d’intermédiaire pour les sociétés offrant des solutions de mobilité.

ALD Re DAC (Irlande) est une société à responsabilité limitée à activité désignée indirectement détenue à 100 % par la Société. Son objet social consiste essentiellement à exercer des activités de réassurance, à conclure des contrats de rétrocession de toute nature et à payer ou régler les réclamations formulées à l’encontre de la Société dans le cadre d’un contrat. Elle fournit également des services de gestion et d’administration d’activités de souscription de réassurance, de consultation et de conseil en matière d’assurance et de réassurance et de traitement des réclamations.

Axus Luxembourg SA (Luxembourg) est une société anonyme indirectement détenue à 100 % par la Société. Son objet social porte essentiellement sur la location de biens meubles de toute nature et de biens immobiliers, ainsi que l’aide au financement des entreprises dans lesquelles elle détient une participation.

Axus Nederland BV (Pays-Bas) est une société anonyme (besloten vennootschap) privée indirectement détenue à 100 % par la Société. Son objet social porte essentiellement sur la vente, l’achat, la location, la location longue durée, l’importation et l’exportation de biens (en particulier de véhicules à moteur) et la prise de participation dans des sociétés. Elle fournit également des services financiers, de gestion et administratifs auxdites sociétés.

Pour plus d’informations, cf. section 6.2 "Notes relatives aux comptes consolidés", note 38 "Périmètre de consolidation". Pour plus d’informations concernant les cessions et acquisitions récentes, cf. section 6.2, note 7 "Évolution du périmètre de consolidation durant l'exercice clos le 31 décembre 2022" dans les états financiers consolidés et la section 2.1.4.1 "Investissements historiques" de ce Document d'Enregistrement Universel.

-

2.1Revue analytique de l’activité 2022

2.1.1Indicateurs clés

Le tableau suivant présente les indicateurs clés de performance du Groupe (« KPI ») pour les exercices clos aux 31 décembre 2022, 2021 et 2020.

(en millions d’euros)

Clôture au 31/12/22

Clôture au 31/12/21

Clôture au 31/12/20

Marge des contrats de location

1 181,1

732,8

604,4

Marge des services

703,2

650,0

652,0

Résultat de la vente de véhicules d’occasion

747,6

437,7

61,1

Résultat opérationnel brut

2 631,8

1 820,6

1 317,5

Total des charges opérationnelles

(884,3)

(675,1)

(633,7)

Coefficient d’exploitation hors Résultat des ventes de véhicules d’occasion (1)

46.9 %

48.8 %

50.4 %

Coût du risque (Provision pour dépréciation de créances)

(46,1)

(24,8)

(71,1)

Coût du risque en % de la moyenne des actifs productifs (en points de base) (2)

20

11

34

Charges exceptionnelles

(50,6)

0

0

Résultat d’exploitation

1 650,8

1 120,6

612,7

Quote-part dans le résultat des entreprises associées et des entités contrôlées conjointement

1,7

(1,9)

1,9

Résultat avant impôt

1 652,5

1 118,7

614,6

Charge d’impôt

(444,6)

(238,6)

(108,9)

Résultat des activités abandonnées

0

0

10,0

Intérêts minoritaires

4,7

7,1

5,8

Résultat net part du Groupe

1 203,2

873,0

509,8

Autres données (en %)

Rendement de l’actif productif moyen (3)

5.1 %

4.0 %

2.4 %

Rendement sur fonds propres moyen (4)

20,6 %

19.5 %

12.5 %

Total des capitaux propres sur l’actif (5)

22.0 %

18.0 %

16.7 %

(1) Le ratio « Coefficient d’exploitation hors Résultat des ventes de véhicules d’occasion » est défini comme le Total des charges opérationnelles divisé par le Résultat opérationnel brut excluant le Résultat des ventes de véhicules d’occasion.

(2) « Coût du risque en % de la moyenne des actifs productifs » désigne, pour toute période, les charges de dépréciation des créances divisées par la moyenne arithmétique de l’actif productif en début et en fin de période. En 2022, les actifs productifs comprennent les entités détenues en vue de la vente (en Russie, Biélorussie, Portugal, Irlande et Norvège sauf NF Fleet Norway).

(3) « Rendement de l’actif productif moyen » désigne, pour toute période, le Résultat net de l’exercice divisé par l’actif productif moyen arithmétique en début et en fin de période. L’actif productif est défini dans le tableau ci-dessous. En 2022, la moyenne des actifs productifs comprend les entités détenues en vue de la vente

(4) «Rendement sur fonds propres moyen» désigne, pour toute période, le Résultat net de l’exercice divisé par la moyenne arithmétique du total des capitaux propres avant participations ne donnant pas le contrôle au début et à la fin de la période.

(5) Le ratio « Total des capitaux propres sur l’actif » désigne, pour toute période, le total des capitaux propres avant intérêts minoritaires divisé par le total de l’actif, tel que présenté dans les états financiers consolidés d’ALD. Cf. section 6.1.2 « Bilan consolidé ».

(en millions d’euros)

Clôture au 31/12/22

Clôture au 31/12/21

Clôture au 31/12/20

Total flotte (en milliers de véhicules)

1 806

1 726

1 758

dont activité de location longue durée (1)

1 464

1 427

1 372

dont parc automobile hors bilan (2)

342

299

386

Coût d’acquisition (3)

31 771,7

29 917

27 749

Montants cumulés des amortissements et dépréciations (3)

(8 544)

(8 206)

(7 672)

Flotte de location (3)

23 227

21 711

20 077

dont valeur résiduelle

15 869

15 275

14 039

Créances au titre des contrats de location-financement

716

777

748

Actifs productifs (4)

24 798

22 488

20 825

Autres données :

Moyenne des actifs productifs (5)

23 643

21 657

21 004

(1) Dont 51 000 véhicules en Russie, Biélorussie et entités devant être cédées an accord avec les autorités de la concurrence (Portugal, Irlande et Norvège, excepté NF Fleet Norway).

(2) Dont 7 000 contrats en Russie, Biélorussie et entités devant être cédées an accord avec les autorités de la concurrence (Portugal, Irlande et Norvège, excepté NF Fleet Norway).

(3) « Flotte de location » (valeur comptable de la flotte de location), « Coût d’acquisition » et « Montants cumulés des amortissements et dépréciations » sont présentés dans la note 15 « Flotte de location » des états financiers consolidés d’ALD. Cf. section 6.2.

(4) « Actif productif » correspond à la valeur comptable nette de la flotte de location plus les montants à recevoir sur les contrats de location-financement. En 2022, les actifs productifs comprennent les entités détenues en vue de la vente.

(5) « Moyenne des actifs productifs » désigne, pour toute période, la moyenne arithmétique de l’actif productif en début et en fin de période.

-

2.2Tendances

2.2.1Tendances de l’activité

Les descriptions détaillées des résultats du Groupe pour l’exercice clos le 31 décembre 2022 et des principaux facteurs ayant une incidence sur le résultat d’exploitation du Groupe figurent aux sections 2.1.2 "Activité d'ALD" et 2.1.3 "Résultats financiers records" du présent Document d’Enregistrement Universel.

-

2.4Recherche et développement, brevets et licences

2.4.1Recherche et développement

Le Groupe s’engage à innover et à offrir des solutions à valeur ajoutée. Il s’efforce de développer de nouveaux produits et de nouvelles expertises. Un Comité d’innovation a été créé pour partager, prioriser et accélérer les initiatives d’innovation.

Pionnier des solutions de mobilité, le Groupe remet régulièrement en question son offre et innove pour être en mesure de fournir les meilleurs produits à ses clients, d’accompagner les gestionnaires de flotte dans leur travail quotidien et de fournir aux conducteurs les solutions les mieux adaptées à leurs besoins.

En 2022, ALD a continué à développer son portefeuille de produits innovants, y compris le déploiement de l'offre ALD Electric, l'approche holistique "de bout en bout" du changement de motorisation pour les flottes d'entreprises et commerciales, qui est maintenant disponible dans 34 pays. La plateforme de voitures connectées d'ALD compte désormais plus de 100 000 véhicules connectés et aide les gestionnaires de flottes à mieux comprendre les activités quotidiennes de leur flotte pour alimenter des stratégies à plus long terme, quelle que soit la taille de leur flotte, grâce à la solution ALD ProFleet qui est disponible dans 7 pays.

Déjà disponible aux Pays-Bas, ALD Move a été lancé dans deux pays supplémentaires : France et Belgique. ALD Move est la première offre de mobilité en tant que service d'ALD. Elle aide les clients à prendre des décisions intelligentes en matière de mobilité en leur fournissant des conseils quotidiens sur la mobilité, en tenant compte du calendrier de l'employé, des données de trafic en temps réel et des objectifs de l'entreprise (tels que les émissions de CO2, le TCO, etc.). Les utilisateurs ont un aperçu de leur budget et de l'historique de leurs déplacements, tandis que les employeurs reçoivent des rapports sur les dépenses de mobilité afin de contrôler la mobilité de l'entreprise et de gérer et d'adapter efficacement la politique de mobilité si nécessaire.

Dans le domaine de la revente, ALD a finalisé en 2022 le déploiement d'un nouvel outil d'enregistrement international pour les négociants afin d'automatiser le processus dans 18 pays. Ce produit aide les clients B2B à automatiser leur processus d'inscription et à bénéficier d'un stock sans précédent de véhicules prêts à être vendus. ALD a encore amélioré son processus d'orientation et de prise de décision en déployant son outil de tarification prédictive basé sur un algorithme d'intelligence artificielle dans 5 pays depuis 2021.

-

2.5Flux de trésorerie

(en millions d’euros)

Clôture au 31/12/22

Clôture au 31/12/21

Clôture au 31/12/20

Flux de trésorerie liés aux activités opérationnelles

Résultat avant impôt hors activités abandonnées

1 652,5

1 118,7

614,6

Résultat avant impôt des activités abandonnées

−

−

10,1

Résultat avant impôt hors activités abandonnées

1 652,5

1 118,7

624,7

Ajustements :

- •flotte de location

3 573,6

3 708,5

3 824,3

- •autres immobilisations corporelles

73,5

42,8

51,4

- •immobilisations incorporelles

25,5

27,3

16,0

- •provision réglementée, provisions pour risques et charges

23,0

37,8

1,7

- •actifs non courants détenus en vue de la vente – dépréciation

50,6

Dotation aux amortissements

3 746,2

3 816,4

3 893,4

(Profits)/pertes sur la cession d’immobilisations corporelles

13,3

12,5

18,9

(Profits)/pertes sur la cession d’immobilisations incorporelles

16,0

18,1

2,5

(Profits)/pertes sur la cession d’activités abandonnées

−

−

(10,1)

Profits et pertes sur la cession d’actifs

29,3

30,6

11,4

Juste valeur des instruments financiers dérivés

1,8

8,4

(3,5)

Charges d’intérêts

244,1

132,7

169,5

Produits d’intérêts

(919,6)

(850,5)

(825,5)

Résultat financier net

(675,5)

(717,8)

(656,0)

Autres

1,2

5,2

1,1

Produits de cession de la flotte de location

3 916,6

3 530,5

3 231,9

Montants versés pour l’acquisition de la flotte de location

(9 554,0)

(8 767,8)

(7 195,6)

Variation du fonds de roulement

(316,4)

168,8

292,9

Intérêts versés

(196,2)

(137,5)

(255,3)

Intérêts reçus

955,7

882,6

858,9

Résultat financier net

759,5

745,1

603,6

Impôts payés sur les bénéfices

(195,5)

(96,5)

(62,5)

Effet des ajustements à l’hyperinflation

(52,4)

Trésorerie nette liée aux activités opérationnelles

(686,7)

(158,4)

741,4

Flux de trésorerie liés aux activités d’investissement

Produits de cession d’autres immobilisations corporelles

−

−

−

Acquisition d’autres immobilisations corporelles

(40,9)

(34,6)

(51,7)

Cession d’immobilisations incorporelles

−

Acquisition d’immobilisations incorporelles

(68,3)

(55,0)

(14,0)

Produits de cession d’actifs financiers

−

Acquisition d’actifs financiers (titres non consolidés)

(0,0)

(117,9)

(4,7)

Effet du changement de structure du Groupe

35,4

1,0

0,1

Produits de cession des activités abandonnées, net des liquidités cédées

0

0

14,1

Dividendes reçus

0,0

Investissement à long terme

79,1

108,8

79,7

Prêts et créances sur des tiers liés

(1 017,9)

(206,0)

(1,1)

Autres investissements financiers

28,7

(31,0)

(25,2)

Flux de trésorerie liés aux activités d’investissement

(opérations poursuivies)(983,8)

(334,7)

(2,7)

Trésorerie nette générée/(absorbée) par les activités d’investissement

(983,8)

(334,7)

(2,7)

Flux de trésorerie liés aux activités de financement

Augmentation des emprunts auprès d’institutions financières

7 383,9

9 925,7

4 519,6

Remboursement d’emprunts auprès d’institutions financières

(6 731,3)

(8 823,6)

(4 918,0)

Produits d’émissions obligataires

1 990,8

1 304,6

350,7

Remboursement des obligations émises

(1 351,4)

(1 579,6)

(400,1)

Paiement des dettes de location

(71,1)

(26,9)

(27,2)

Dividendes versés aux actionnaires de la Société

(435,2)

(253,9)

(253,9)

Dividendes versés aux participations ne donnant pas le contrôle

(9,9)

(5,2)

(4,9)

Augmentation de capital

1 203,4

−

Augmentation/diminution du capital des actionnaires

(5,4)

(3,2)

(4,1)

Autres

−

Flux de trésorerie liés aux activités de financement

(opérations poursuivies)1 973,8

537,9

(737,9)

Trésorerie nette générée/(absorbée) par les activités

de financement1 973,8

537,9

(737,9)

Gains/(pertes) de change sur la trésorerie et ses équivalents

(11,2)

0,4

(6,8)

Effet du changement des règles comptables

−

Augmentation/(diminution) nette de la trésorerie

et de ses équivalents292,1

45,3

(6,1)

Trésorerie et équivalents de trésorerie à l’ouverture

(75,7)

(121,0)

(114,9)

Trésorerie et équivalents de trésorerie à la clôture

216,4

(75,7)

(121,0)

2.5.1Flux de trésorerie nets liés aux activités opérationnelles

Produits de cession de la flotte de location

Les produits de cession de la flotte de location ont atteint 3 916,6 millions d’euros au cours de l’exercice clos le 31 décembre 2022, contre 3 530,5 millions d’euros pour l’exercice clos le 31 décembre 2021, essentiellement en raison d’un prix exceptionnellement élevé des voitures d’occasion sur un marché soutenu par une forte demande, qui a plus que compensé le plus faible nombre de véhicules vendus (263 000 véhicules en 2022 contre 308 000 en 2021).

Montants versés pour l’acquisition de la flotte de location

Les charges relatives à l’acquisition de la flotte de véhicules loués s’élèvent à 9 554,0 millions d’euros pour l’exercice clos le 31 décembre 2022, contre 8 767,8 millions d’euros pour l’exercice clos le 31 décembre 2021, du fait de la valeur plus élevée des véhicules, en particulier les véhicules électriques.

Variation du fonds de roulement

La variation du fonds de roulement (qui comprennent l’actif et le passif à court terme) ont eu un impact négatif sur la trésorerie nette liée aux activités opérationnelles de 316,4 millions d’euros lors de l’exercice clos le 31 décembre 2022, alors qu’elles avaient un impact positif de 168,8 millions d’euros lors de l’exercice clos le 31 décembre 2021. Ce changement est dû à à l'augmentation des créances et des stocks..

Résultat financier net (charges)

Le résultat financier net a augmenté de 759,5 millions d’euros au cours de l’exercice clos le 31 décembre 2022, contre 745,1 millions d’euros pour l’exercice clos le 31 décembre 2021. Cette évolution résulte d'une croissance des intérêts perçus supérieure à celle des intérêts payés au cours de l'année.

-

2.7Capital social et actionnariat

2.7.1Évolution du capital de la Société sur les trois derniers exercices

En décembre 2022, la Société a procédé avec succès à une augmentation de capital avec maintien du droit préférentiel de souscription d'environ 1,2 milliard d’euros afin de financer une partie du montant du prix d’acquisition de LeasePlan. 161 641 456 nouvelles actions d’une valeur nominale de 1,50 euros chacune ont été émises par la Société et admises aux négociations sur le marché Euronext Paris à partir du 20 décembre 2022. Ces nouvelles actions ont été assimilées aux actions existantes de la Société, sous le même code ISIN et sur la même ligne de cotation.

-

3. Gouvernance d'entreprise

-

3.1Organes d’administration, de surveillance et Direction générale

La Société est une société anonyme à Conseil d’administration. Les principales dispositions des Statuts (les « Statuts ») relatives au fonctionnement et aux pouvoirs du Conseil d’administration de la Société (le « Conseil d’administration »), ainsi qu’un résumé des principaux points du règlement intérieur du Conseil d’administration et de ses comités figurent à la section 3.3 « Règles applicables aux organes de la Société et de Direction » et au Chapitre 7 de ce Document d’enregistrement universel.

3.1.1Le Conseil d’administration

Identité des administrateurs

Informations personnelles

Expérience

Position au sein du conseil

Participation

à des comités

du conseilÂge

Sexe

Nationalité

Nombre

d’actionsNombre

de mandats

dans des

sociétés

cotéesIndépen-

danceDate initiale

de nomi-

nations/ cooptationÉchéance

du mandat (Assemblée Générale)Ancienneté

au conseil

(en années)Diony LEBOT

(Présidente du Conseil d’administration)60

f

Française

13 263

1

non

27/08/20

2023

3

_

Tim ALBERTSEN

60

h

Danoise

33 920

0

non

26/03/21

2023

2

_

Karine DESTRE-BOHN

(jusqu'au 7 février 2023)

52

f

Française

350

0

non

15/11/10

2023

13

CACIR

Frédéric OUDEA

(à partir du 7 février 2023)

59

h

Française

0

2

non

07/02/23

2023

0

_

Xavier DURAND

58

h

Française

1 540

1

oui

16/06/17

2025

6

CACIR (Président)

Benoit GRISONI

48

h

Française

0

0

non

19/05/21

2025

2

Patricia LACOSTE

61

f

Française

5 600

1

oui

16/06/17

2023

6

COREM (Président)

Anik CHAUMARTIN

61

f

Française

1 407

1

oui

20/05/20

2024

3

CACIR

Didier HAUGUEL

63

h

Française

5 000

0

non

30/06/09

2025

14

COREM

Christophe PERILLAT

57

h

Française

1 000

1

oui

16/06/17

2024

6

COREM

Delphine

GARCIN-MEUNIER46

f

Française

0

0

non

05/11/19

2025

4

CACIR (à partir du 7 février 2023)

Note 1 : les filiales d’ALD ne figurent pas dans les données ci-après ; les sociétés marquées d’un astérisque (*) font partie de Société Générale.

Note 2 : le comptage du nombre de mandats dans des sociétés cotées ne tient pas compte des mandats exercés dans la Société.

Diony LEBOT

Administratrice, Présidente du Conseil d’administration

Directrice générale déléguée de Société Générale

Date de naissance :

15 juillet 1962

Première nomination :

Cooptation le 27 août 2020

Échéance du mandat :

2023

Détient :

13 263 actions ALD

Adresse professionnelle :

Tours Société Générale

75886 Paris CEDEX 18

Diony LEBOT est Directrice générale déléguée de Société Générale depuis mai 2018. Elle a développé une expérience forte de plus de trente ans dans plusieurs métiers de la banque de financement et d’investissement en France et à l’international avant de rejoindre la fonction Risque du groupe en 2015.

Diony LEBOT intègre Société Générale en 1986. Elle y occupe plusieurs fonctions au sein des activités de financement structurés, du Département ingénierie financière puis en tant que Directrice des financements d’actifs avant de rejoindre en 2004 le Département relations clients corporate en tant que Directrice commercial Europe au sein de la division Grandes Entreprises et Institutions Financières. En 2007, elle est nommée Directrice générale de Société Générale Amériques et rejoint le Comité de direction du groupe. En 2012, elle devient Directrice adjoint de la division Relations Clients et Banque d’Investissement et Responsable de la région Europe de l’Ouest de la Banque de Grande Clientèle et Solutions Investisseurs. En mars 2015, Diony LEBOT est nommée Directrice déléguée des risques puis Directrice des risques du groupe Société Générale en juillet 2016.

Diony LEBOT est titulaire d’un DESS de finance et fiscalité de l’Université Paris I.

Autres mandats actuels :

Sociétés françaises et étrangères non cotées :

- ■Société Générale* (France), Directrice générale déléguée depuis 05/2018

- ■Sogecap * (France), Pdt depuis 08/20

- ■EQT AB (Suède) depuis 06/20

Autres mandats et fonctions échus dans d’autres sociétés au cours des cinq dernières années :

- ■Sogecap * – France - (de 2016 à 2018)

Karine DESTRE-BOHN

Administratrice, membre du Comité d’audit, du contrôle interne et des risques,

Directrice pilotage et suivi commercial Direction épargne dans l’entreprise Société Générale AssuranceS

Date de naissance :

20 janvier 1971

Première nomination :

15 novembre 2010

Échéance du mandat :

2023

Détient :

350 actions ALD

Adresse professionnelle :

Tours Société Générale

75886 Paris CEDEX 18

Karine DESTRE-BOHN est Directrice pilotage et suivi commercial au sein de la Direction épargne dans l’Entreprise de Société Générale Assurances depuis le 1er janvier 2022. Précédemment, Karine DESTRE-BOHN a été Directrice de la transformation de la Relation Client de Société Générale Assurances de 2018 à 2021. Elle a occupé les fonctions de Secrétaire Générale de la division banque et services financiers internationaux de Société Générale de 2010 à 2017, après avoir été secrétaire générale d’ALD (2008-2010). Auparavant, Karine DESTRE-BOHN était Directrice financière d’ALD France (2003-2008), et Directrice financière de Hertz Lease France (1996-2003). Elle a démarré sa carrière en tant qu’auditrice chez Deloitte & Touche (1993-1996). Diplômée de l’École de commerce d’Amiens, Karine DESTRE-BOHN est titulaire d’un diplôme en comptabilité et en finance.

Autres mandats actuels :

Néant.

Autres mandats et fonctions échus dans d’autres sociétés au cours des cinq dernières années :

- ■SFS Holding Hellas * – Grèce – Président et Administrateur

- ■SFS Hellasfinance Société Anonyme of Car Lease and Trade * – Grèce – Président et Administrateur

- ■SFS Hellasfinance Consumer Société Anonyme for Granting Credit * – Grèce – Président et Administrateur

- ■LLC Rusfinance * – Russie – Administrateur

- ■Rusfinance SAS * – Russie – Administrateur

- ■SKB Banka – Slovénie – Administrateur

- ■Mobiasbanca * – Moldavie – Vice-président et Administrateur

Anik CHAUMARTIN

Administratrice indépendante, membre du Comité d’audit, du contrôle interne et des risques

Date de naissance :

19 juin 1961

Première nomination :

20 mai 2020

Échéance du mandat :

2024

Détient :

1 407 actions ALD

Adresse professionnelle :

21, avenue de la Criolla

92150 Suresnes

France

Anik CHAUMARTIN est expert-comptable, Commissaire aux comptes et associée retraitée de PwC France. Global Relationship Partner au sein du cabinet PwC pendant plus de 20 ans, elle a 37 ans d’expérience dans le conseil et l'audit, plus particulièrement dans le secteur des services financiers ou des biens de grande consommation. Elle a également exercé, pendant plus de 15 ans, différentes responsabilités managériales au sein de PwC, en France ou au niveau international, en tant que COO de PwC Audit France (2005-2008), Human Capital Leader de PwC France (2008-2013), responsable des métiers de l’audit France (2011-2013), Global Assurance Leader - membre du Comité exécutif des activités mondiales d’audit (2013-2018) et membre de l’équipe de direction de PwC Financial services en France (2018-juin 2021). Anik CHAUMARTIN est diplômée de l’École supérieure de commerce de Paris.

Autres mandats actuels :

Sociétés étrangères cotées :

- ■Administratrice d’Allied Irish Bank et Allied Irish Group plc

Sociétés françaises et étrangeres non cotées:

- ■Administratrice de La Banque Postale

- ■Administratrice de Saol Assurance Dac (depuis le 13/10/2022)

- ■Saol Assurance Holdings (depuis le 17/01/2023)

Autres mandats et fonctions échus dans d’autres sociétés au cours des cinq dernières années :

- ■Global Assurance Markets Leader, PwC Global Network (2013-2018)

- ■Membre de la Leadership Team PwC Financial Services France (2018-juin 2021)

- ■Présidente de la Commission banque de la CNCC (jusqu’en avril 2022)

Xavier DURAND

Administrateur indépendant, Président du Comité d’audit, du contrôle interne et des risques,

Directeur général du groupe d’assurance Coface

Date de naissance :

27 avril 1964

Première nomination :

16 juin 2017

Échéance du mandat :

2025

Détient :

1 540 actions ALD

Adresse professionnelle :

Place Costes – Bellonte

92270 Bois-Colombes

Xavier DURAND est Directeur général du groupe Coface depuis février 2016. Précédemment, Xavier DURAND a mené une carrière internationale axée sur la finance chez General Electric Company où, avant d’être responsable de la stratégie et de la croissance de GE Capital International à Londres (2013-2015), il a été Directeur général de GE Capital Asia Pacific (2011-2013) à Tokyo, Directeur général des activités bancaires de GE Capital pour l’Europe et la Russie (2005-2011), Président-directeur général de GE Money France (2000-2005) et responsable de la stratégie et des nouveaux partenariats de GE Capital Auto Financial Services à Chicago (1996-2000). Antérieurement, Xavier DURAND était Directeur général adjoint de la Banque Sovac Immobilier en France (1994-1996). Ingénieur du corps des Ponts et Chaussées, Xavier DURAND est diplômé de l’École polytechnique et de l’École des ponts ParisTech. Il a débuté sa carrière en 1987 dans le conseil (Gemini), la stratégie et la gestion de projets (GMF, 1991-1993).

Autres mandats actuels :

Société française cotée :

- ■Coface SA – Directeur général

Au sein de Coface – société française et étrangère non cotée :

- ■Compagnie française d’assurance pour le commerce extérieur (Coface) – Président du Conseil d’administration – Directeur général – Administrateur

- ■Coface North America Holding Company – Président du Conseil d’administration et Administrateur

Autres mandats et fonctions échus dans d’autres sociétés au cours des cinq dernières années :

Sociétés françaises et étrangères non cotées :

- ■AXA France Vie – France – Administrateur

- ■AXA France Iard – France – Administrateur

- ■Wizink Bank (Banco Popular et Varde) – Espagne – Administrateur indépendant

Delphine GARCIN-MEUNIER

Administratrice, membre du comite d'audit, du contrôle interne et des risques,

Directrice de la stratégie du groupe Société Générale

Date de naissance :

30 juin 1976

Première nomination :

5 novembre 2019

Échéance du mandat :

2025

Détient :

0 action ALD

Adresse professionnelle :

Tours Société Générale

75886 Paris CEDEX 18

Depuis novembre 2020, Delphine GARCIN-MEUNIER est Directrice de la stratégie du groupe Société Générale, au sein duquel elle était auparavant responsable des relations investisseurs et de la communication financière. Ayant intégré Société Générale en 2001, Delphine GARCIN-MEUNIER a participé à différentes opérations au sein de la Direction de la stratégie de 2015 à 2017 (notamment l’introduction en Bourse d’ALD et d’Amundi), après s’ête précédemment occupée d’origination et d’exécution d’opérations sur les marchés primaires actions de 2001 à 2014 en tant que Managing Director. Auparavant, elle a été analyste pour le Département Equity Capital Markets d’ABN Amro Rothschild de 2000 à 2001. Delphine GARCIN-MEUNIER est diplômée d’HEC et de l’Université de la Sorbonne.

Autres mandats actuels :

- ■SG Algérie* - Membre du Conseil de surveillance

Autres mandats et fonctions échus dans d’autres sociétés au cours des cinq dernières années :

Néant.

Didier HAUGUEL

Administrateur, membre du comité des nominations et des rémunérations

Consultant, médiateur

Date de naissance :

14 décembre 1959

Première nomination :

30 juin 2009

Échéance du mandat :

2025

Détient :

5 000 actions ALD

Adresse professionnelle :

1 rue Eugène et Armand Peugeot

92500 Rueil-Malmaison

Didier HAUGUEL est membre du Conseil d’administration d’ALD depuis 2009. Président du Conseil d’administration de 2009 à 2011, il a occupé à nouveau ce poste de mars 2017 à mai 2019. Il a été membre du Comité de direction de Société Générale de 2000 à 2019 et responsable pays Russie pour le Groupe de 2012 à 2019. Membre du Comité exécutif de Société Générale de 2007 à 2017, il a été Co-Directeur de la Banque et Services Financiers Internationaux de 2013 à 2017, et a occupé au sein de Société Générale différents postes tels que Directeur des services financiers spécialisés et assurances de 2009 à 2013, et Directeur des risques de 2000 à 2009. Après avoir été Responsable du contrôle central des risques à la Direction de Société Générale de 1991 à 1995, il a été nommé, à New York, en tant que Directeur adjoint de Société Générale aux États-Unis de 1995 à 1998, puis Directeur des ressources et des risques de la Direction régionale Amériques de 1998 à 2000. En 1984, il a rejoint l’Inspection de Société Générale. Diplômé de l’Institut d’études politiques de Paris (Sciences Po), Didier HAUGUEL est titulaire d’une licence en droit public.

Autres mandats actuels :

Sociétés étrangères non cotées :

- ■Riverbank – Luxembourg – Administrateur

Autres mandats et fonctions échus dans d’autres sociétés au cours des cinq dernières années :

Sociétés françaises non cotées:

- ■La Banque Postale Financement * – Vice-président et membre du Conseil de surveillance

- ■Franfinance * – Administrateur

- ■Sogecap * – Président et Administrateur

- ■SG Equipment Finance SA * – Président et Administrateur

Sociétés étrangères non cotées :

- ■GEFA Bank GmbH* – Allemagne – Président et Administrateur

- ■CB Deltacredit * – Russie – Président et Administrateur

- ■LLC Rusfinance * – Russie – Président et Administrateur

Société étrangère cotée :

- ■PJSC Rosbank * – Russie – Président et Administrateur

Patricia LACOSTE

Administratrice indépendante, Présidente du Comité des nominations et des rémunérations,

Présidente-Directrice générale du groupe d’assurance Prévoir

Date de naissance :

5 décembre 1961

Première nomination :

16 juin 2017

Échéance du mandat :

2023

Détient :

5 600 actions ALD

Adresse professionnelle :

19 rue d’Aumale

75009 Paris

Patricia LACOSTE est Présidente-directrice général du groupe d’assurance Prévoir depuis 2012. Patricia LACOSTE a précédemment travaillé une vingtaine d’années à la SNCF, où elle a occupé différents postes, notamment Directrice des cadres et cadres supérieurs au sein de la division ressources humaines (2008-2010), Directrice de la région Paris Est en charge de la préparation du lancement du TGV Europe de l’Est (2005-2008) et Directrice de la distribution et des ventes (1995-2004). Patricia LACOSTE est diplômée de l’École nationale de la statistique et de l’administration économique (ENSAE), et titulaire d’un master en économétrie. Elle a débuté sa carrière en tant qu’ingénieur d’étude au sein de la société de conseil Coref (1985-1992).

Autres mandats actuels :

Au sein de Prevoir – sociétés françaises et étrangères non cotées :

- ■Société Centrale PREVOIR – Présidente-directrice général

- ■PREVOIR-Vie – Présidente-directrice général

- ■Société de Gestion PREVOIR – Représentante légale de Société Centrale PREVOIR – Administratrice

- ■MIRAE ASSET PREVOIR LIFE Vietnam – Représentante légale de PREVOIR-Vie – Administratrice

- ■ASSURONE – Membre du Conseil de surveillance

- ■UTWIN – Membre du Conseil de surveillance

- ■SARGEP – Administratrice

- ■Fondation PREVOIR – Membre du comité exécutif

En dehors de Prevoir – sociétés françaises et étrangères cotées :

- ■SCOR SE - Administratrice indépendante, membre du comité stratégique, du comité des rémunérations, du comité d'audit et du comité sustainability

En dehors de Prevoir – sociétés françaises et étrangères non cotées :

- ■Fédération Française d’Assurance – Membre du Conseil exécutif

Autres mandats et fonctions échus dans d’autres sociétés au cours des cinq dernières années :

Sociétés françaises et étrangères non cotées :

- ■SNCF Réseau – Administratrice

- ■PREVOIR Risques Divers – Présidente-directrice général

- ■PKMI (PREVOIR Kampuchea Micro Life Insurance) – Représentante légale de PREVOIR-Vie – Administratrice

- ■Lloyd Vie Tunisie – Représentante légale de Prévoir Vie, Administratrice

Christophe PERILLAT

Administrateur indépendant, membre du Comité des nominations et des rémunérations,

Directeur général de Valeo

Date de naissance :

12 septembre 1965

Première nomination :

16 juin 2017

Échéance du mandat :

2024

Détient :

1 000 actions ALD

Adresse professionnelle :

100 rue de Courcelles

75017 Paris

Christophe PERILLAT a été nommé Directeur Général de Valéo le 26 janvier 2022, conformément au plan de succession annoncé le 27 octobre 2020. Christophe PERILLAT a précédemment occupé différentes fonctions de Direction au sein du groupe Valeo, notamment Directeur Général délégué entre mai 2021 et janvier 2022, Directeur Général adjoint d’octobre 2020 à mai 2021, Directeur des opérations de mars 2011 à octobre 2020, Président du pôle systèmes de confort et d’aide à la conduite de 2009 à 2011, Directeur de la branche commutation et systèmes de détection de 2003 à 2009, et Directeur d’une division de la branche électronique et systèmes de liaison en 2001 et 2002. Christophe PERILLAT a auparavant travaillé dans l’industrie aéronautique au sein du groupe Labinal en tant que Directeur du pôle aéronautique et défense, Amérique du Nord, de 1996 à 2000, et Directeur d’usine à Toulouse, de 1993 à 1995. Christophe PERILLAT est diplômé de l’École polytechnique et de l’École des mines de Paris.

Autres mandats actuels :

Société française cotée :

- ■Valeo - Directeur général (depuis le 01/2022)

- ■Valeo - Administrateur

Société française non cotée :

- ■Valeo Service – Président

Sociétés étrangères non cotées :

- ■Valeo Service Espana SAU – Espagne – Administrateur

- ■Valeo North America, Inc – États-Unis – Président et Administrateur

- ■Valeo (UK) Limited – Royaume-Uni – Président et Administrateur

- ■Valeo SpA – Italie – Président et Administrateur

Autres mandats et fonctions échus dans d’autres sociétés au cours des cinq dernières années :

Néant.

Benoît GRISONI

Administrateur,

DIRECTEUR GéNéRAL DE BOURSORAMA

Date de naissance :

13 août 1974

Première nomination :

19 mai 2021

Échéance du mandat :

2025

Détient :

0 action ALD

Adresse professionnelle :

44 rue Traversière

92100 Boulogne-Billancourt

Benoît GRISONI est membre du Conseil d’administration d’ALD depuis mai 2021. Il occupe parallèlement les fonctions de Directeur général de Boursorama depuis 2018 après avoir exercé en qualité de Directeur général adjoint de 2016 à 2017. Auparavant, Benoît GRISONI a occupé plusieurs postes de Direction et membre des Comités exécutifs au sein de Boursorama en tant que Directeur de Boursorama Banque 2010 à 2015, Directeur adjoint de Boursorama Banque de 2006 à 2009 et Directeur de Boursorama Invest de 2002 à 2005. Avant d’intégrer Boursorama, Benoît GRISONI a commencé sa carrière chez Fimatex où il a été Directeur des services clients et du Marketing de 1999 à 2001 après avoir intégré l’entreprise en qualité de Chargé de clientèle en 1998. Benoît GRISONI a obtenu un diplôme d’études comptables et financières ainsi qu’un diplôme de spécialisation en marchés de capitaux à l’ICS Bégué en 1997 avant de poursuivre sa formation à l’École Supérieure Libre des Sciences Commerciales Appliquées en 1998 dans le cadre d’un 3e cycle en Trading-Finance et Négoce International.

Autres mandats actuels :

- ■Boursorama – Directeur général

- ■Boursorama – Administrateur

- ■Sogecap - Administrateur

- ■Peers – Membre du Conseil de surveillance

Autres mandats et fonctions échus dans d’autres sociétés au cours des cinq dernières années :

Néant.

Tim ALBERTSEN

Administrateur,

Directeur général du groupe ALD

Date de naissance :

9 février 1963

Première nomination :

26 mars 2021

Échéance du mandat :

2023

Détient :

33 920 actions ALD

Tim ALBERTSEN est Directeur général du groupe ALD depuis le 27 mars 2020 et il officiait préalablement comme Directeur général délégué depuis 2011. Il travaille au sein du Groupe depuis 1997, date à laquelle il a rejoint Hertz Lease (acquis par le Groupe en 2003). Il a été Directeur des opérations entre 2008 et 2011, puis Vice-président du Groupe de 2005 à 2008. Il a précédemment occupé les fonctions de Directeur régional dans les pays nordiques et baltes, et de Directeur général de Hertz Lease Danemark de 1997 à 2003. Il a été, auparavant, Directeur général d’Avis Leasing de 1995 à 1997, et responsable des opérations au sein d’Avis Rent a Car de 1992 à 1995. Tim ALBERTSEN est titulaire d’un diplôme d’économie, administration des entreprises, de l’université du Danemark du Sud. Il est également titulaire d’un diplôme d’administration des entreprises obtenu à la Copenhagen Business School.

Autres mandats actuels :

- ■ALD - Directeur général

Autres mandats et fonctions échus dans d’autres sociétés au cours des cinq dernières années :

Sociétés étrangères non cotées :

- ■CarTime Technologies – Danemark – Administrateur

- ■Mil-tekUS – États-Unis – Administrateur

3.1.1.1Indépendance des administrateurs

Quatre administrateurs indépendants siègent au Conseil d’administration. L’évaluation de leur indépendance a été effectuée notamment en prenant en compte les critères établis à l’article 8.5 du Code AFEP-MEDEF et en particulier les informations concernant leur carrière professionnelle, leurs mandats passés et actuels, les relations d’affaires de leurs employeurs avec Société Générale.

Le tableau ci-après récapitule l’évaluation de l’indépendance des administrateurs selon les critères suivants. ✔ représente un critère d’indépendance satisfait et ✘ représente un critère d’indépendance non satisfait.

Critères

Didier HAUGUEL

Tim ALBERTSEN

Frédéric OUDEA

(à partir du 07/02/23)

Karine DESTRE-BOHN

(jusqu'au 07/02/23)

Xavier DURAND

Benoit GRISONI

Patricia LACOSTE

Anik

CHAUMARTINDiony

LEBOTChristophe PERILLAT

Delphine GARCIN-

MEUNIERSalarié

mandataire

social au cours

des 5 années précédentes (1)✘

✘

✘

✘

✔

✘

✔

✔

✘

✔

✘

Mandats

croisés (2)✔

✔

✔

✔

✔

✔

✔

✔

✔

✔

✔

Relations

d’affaires significatives (3)✔

✔

✔

✔

✔

✔

✔

✔

✔

✔

✔

Lien familial (4)

✔

✔

✔

✔

✔

✔

✔

✔

✔

✔

✔

Commissaire

aux comptes (5)✔

✔

✔

✔

✔

✔

✔

✔

✔

✔

✔

Durée de

mandat

supérieure

à 12 ans (6)✘

✔

✔

✘

✔

✔

✔

✔

✔

✔

✔

Statut du

dirigeant

mandataire

social non

exécutif (7)✔

✔

✘

✔

✔

✔

✔

✔

✘

✔

✔

Statut de

l’actionnaire important (8)✔

✔

✘

✔

✔

✔

✔

✔

✘

✔

✔

(1) Ne pas être ou ne pas avoir été au cours des cinq années précédentes :

• salarié ou dirigeant mandataire social exécutif de la Société ;

• salarié, dirigeant mandataire social exécutif ou administrateur d’une société que la Société consolide ;

• salarié, dirigeant mandataire social exécutif ou administrateur de la société mère de la Société ou d’une société consolidée par cette société mère.

(2) Ne pas être dirigeant mandataire social exécutif d’une société dans laquelle la Société détient directement ou indirectement un mandat d’administrateur ou dans laquelle un salarié désigné en tant que tel ou un dirigeant mandataire exécutif social de la Société (actuel ou l’ayant été depuis moins de cinq ans) détient un mandat d’administrateur.

(3) Ne pas être client, fournisseur, banquier d’affaires, banquier de financement, conseil :

• significatif de la Société ou de son groupe ;

• ou pour lequel la Société ou son groupe représente une part significative de l’activité.

L’appréciation du caractère significatif ou non de la relation entretenue avec la Société ou son groupe est débattue par le conseil et les critères quantitatifs et qualitatifs ayant conduit à cette appréciation (continuité, dépendance économique, exclusivité, etc.) explicités dans le rapport annuel.(4) Ne pas avoir de lien familial proche avec un mandataire social.

(5) Ne pas avoir été Commissaire aux comptes de la Société au cours des 5 années précédentes.

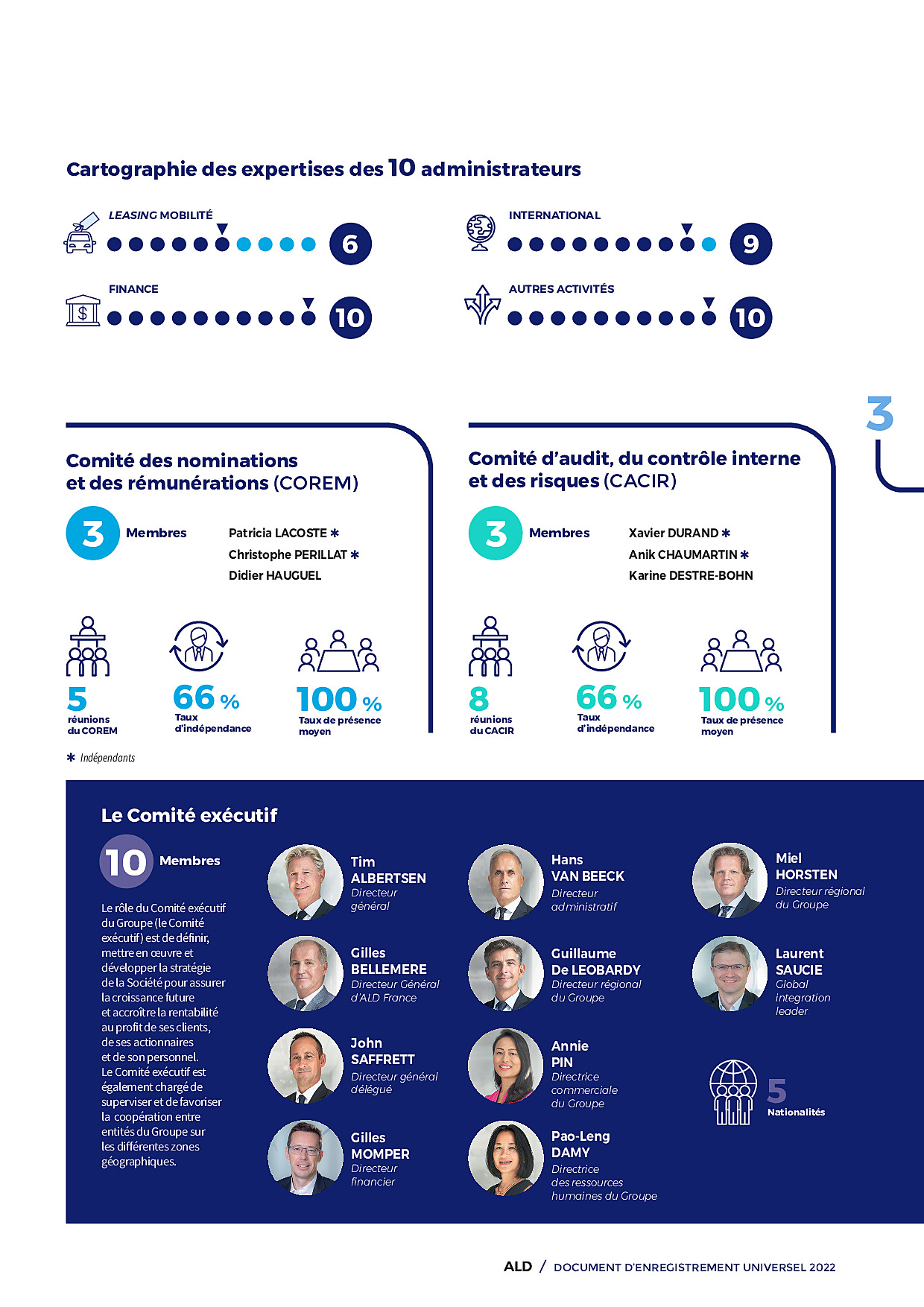

(6) Ne pas être administrateur de la Société depuis plus de 12 ans. La perte de la qualité d’administrateur indépendant intervient à la date anniversaire des douze ans.